2024年1月から新制度が開始された少額投資非課税制度「NISA」は、運用益に税金がかからない仕組みです。

積立投資にも向いていて、長期的な資産形成の手段として注目を集めています。

いざ始めようと思ったとき、「口座開設できる金融機関が多すぎる」「証券会社と銀行のどちらがいいか分からない」と悩む人は多いです。

人によって希望や好みは違うので、口座選びのポイントを知っておくと自分に合う金融機関が選べます。

本記事では口座選びのポイントを解説し、おすすめの金融機関まで紹介しました。

スムーズに運用できるよう自分の希望に合う金融機関でNISA口座を開設しましょう。

Contens

NISAはどこで始めるべきかおすすめの口座を選ぶポイント

NISAはどこで始めるべきか知りたい人が知っておきたい、おすすめの口座を選ぶポイントは以下の通りです。

- 手数料負担が少ない金融機関を選ぶ

- 商品ラインナップを確認する

- ポイントサービスの有無で決める

- 積立のしやすさもチェックする

- 銀行と証券会社の違いを知っておく

NISA口座を開設すると、投資の際や口座を管理してもらうときに手数料が発生するケースもあります。

手数料が高すぎると、思ったほど利益を上げられない可能性も。

手数料が低く済むのは、店舗がなく店舗の維持費や人件費を抑えられるネット証券です。

商品ラインナップは金融機関ごとに異なり、自分の投資したい商品があるか確認しなければいけません。

金融機関によってはポイントサービスを実施していて、投資に役立てられます。

積立の頻度や金額も口座によって異なるため、自分にとって積み立てやすいかも確認しましょう。

銀行と証券会社では手数料や対応が違う点も知って、自分に向いた金融機関でNISA口座を開設しましょう。

手数料負担の少ない口座なら利益を上げやすい

手数料負担の少ないNISA口座を選ぶと利益を上げやすいです。

例えば利益が1万円出たとしても、手数料が1,000円かかれば9,000円の利益にしかなりません。

手数料を500円に抑えられれば、9,500円が利益として受け取れます。

NISAは複利で、前年度に得られる金額が多いほど翌年度に利益が高くなる仕組みです。

複利は前年度の利益も含めて翌年に再投資する手法で、元金のみ投資するより効率的。

少額の差でも、長期間投資を繰り返せば受け取り時には大きな差になる可能性もあります。

NSIAの運用時に発生する可能性のある手数料は以下の通りです。

| 手数料 | 発生する場面 |

|---|---|

| 口座管理手数料 | NISA口座の開設時と口座を保有している期間 |

| 取引手数料 | 投資商品の売買時 |

| 運用管理手数料 | 投資信託の管理を依頼している期間 |

金融機関によっては、NISA口座を保有している期間ずっと手数料が発生するケースもあります。

取引手数料は投資商品の売買時に発生する手数料で、すべての商品に発生する金融機関もあれば、一部の商品は無料で取引できる例も。

運用管理手数料は投資信託の運用をプロに任せる際に発生する手数料で、商品ごとに決定される仕組みです。

中でも差が出やすいのは口座管理手数料と売買手数料で、ネット証券は負担が低い傾向です。

例えばSBI証券は「ゼロ革命」の方針を打ち出していて、取引手数料がかかりません。

手数料にこだわって選ぶならネット証券を中心に口座開設先を検討しましょう。

商品ラインナップが多いと希望の投資先が見つかりやすい

商品ラインナップの多い金融機関でNISA口座を開設すると、希望の投資先が見つかりやすい傾向です。

例えばNISAのつみたて投資枠対象の、投資信託の取扱数の例は以下の通り。

| 金融機関 | 取扱数 |

|---|---|

| SBI証券 | 271本 |

| マネックス証券 | 273本 |

| 三井住友銀行 | 4本 |

| 三菱UFJ銀行 | 24本 |

| 野村證券 | 19本 |

| 大和証券 | 37本 |

ネット証券のSBI証券やマネックス証券では、250本を超える商品が取り扱われています。

三井住友銀行や三菱UFJ銀行は取扱数が少ない傾向です。

対面式の証券会社の野村證券や大和証券は2つの中間的な位置づけになっています。

投資できる商品が少ないと、「投資の勉強をして投資先したい商品が決まったのに選択できない」といった可能性も。

幅広い商品に投資したい人は取扱数が多い金融機関にNISA口座を開設しましょう。

NISAには以下2つの枠があり、成長投資枠では株式も購入できます。

| 枠 | 特徴 | 投資できる商品 |

|---|---|---|

| つみたて投資枠 | 定期的に投資商品を買い付けて長期的な投資を行う | 金融庁に認められた投資信託 |

| 成長投資枠 | 長期的な積立にも一括投資にも対応できる |

|

つみたて投資枠は定期的に投資商品の買い付けを行い、長期的な資産形成を目指す枠です。

金融庁に長期投資に向いていると認められた投資信託のみが投資対象で、株式の売買はできません。

成長投資枠は長期的な積立にも一括投資にも利用できる枠で、株式の売買も認められています。

例えば、つみたて投資枠で積立投資を継続しながら、成長投資枠で個別銘柄に一括投資することも可能になりました。

引用元:NISAを知る│金融庁

株式を取り扱えるのは証券会社のみで、銀行では取り扱っていません。

株式の売買を希望するなら証券会社にNISA口座を開きましょう。

ポイントサービスがあると節約につながりやすい

NISA口座の開設ができる金融機関でポイントサービスを提供していると、節約につながりやすいです。

例えばSBI証券は以下5つのポイントに対応していて、投資によってポイントをもらう、ポイントを使って投資をするといった取引ができます。

- Vポイント

- Pontaポイント

- dポイント

- PayPayポイント

- JALマイル

SBI証券には「投信マイレージ」のサービスがあり、投資信託の月間保有額に応じてポイントを付与。

投資信託の保有だけでポイント付与が受けられるので、投資信託を中心にNISAの運用をしたい人はポイントを貯めやすいです。

楽天証券では楽天ポイントが活用できるので、普段から楽天ポイントを貯めている人には楽天証券が向いています。

つみたて投資枠でNISAを運用するとき、クレジットカードで費用を支払うとポイント付与が受けられるケースもあります。

クレジットカードで積み立てる投資方法はクレカ積立と呼ばれ、以下の例の通り金融機関によって付与されるポイントと対応できるクレジットカードが異なる仕組みです。

| 金融機関 | クレカ積立でポイント付与が受けられるクレジットカード |

|---|---|

| 松井証券 | JCBカード(JCBオリジナルシリーズ) |

| マネックス証券 |

|

| 三菱UFJ銀行 | × |

松井証券はJCBオリジナルシリーズのクレジットカードで決済でき、ポイントが貯まります。

マネックス証券はdカードとマネックスカードの2種類を支払いに利用可能です。

三菱JFJ銀行でつみたてNISAをするときは普通預金口座からの引き落としが基本で、クレジットカード決済には対応していません。

Pontaポイントが貯まるサービスは提供していますが、クレジットカードでの支払いには対応不可です。

クレジットカード決済でポイントを貯めるなら、クレカ積立によるポイント付与が受けられる金融機関に申し込みましょう。

最低取引単位や積立方法を元に積立しやすいか確認する

投資のしやすい金融機関を選ぶには、以下の点を確認しましょう。

- 最低取引単位

- 支払い方法

- 積立方法

最低取引単位は何円から積立ができるか示した金額で、例えば楽天証券は100円からの積立に対応しています。

高額の投資が不安な人は月100円からなら無理のない投資が可能です。

慣れてきたら金額を上げる方法もあり、投資に慣れない初心者にも向いています。

投資の際の支払い方法には以下の例があり、利用したい方法があるなら対応できる金融機関を選ばなければいけません。

- 口座振替

- クレジットカード

- 銀行振込

- インターネットバンキングによるリアルタイム入金

口座振替やクレジットカードは手間をかけずに入金したい人や、積立投資をしたい人に向いています。

銀行振込は毎回手続きに行かなければいけない分、自分で決めた金額以上に投資してしまう心配はありません。

インターネットバンキングによるリアルタイム入金は、必要な金額だけ手間や時間をかけずに入金できます。

自分が許容できるリスクや投資スタイルに合うか確認しましょう。

積立方法は積立の頻度や積立時に設定できる金額で、つみたて投資枠の利用や成長投資枠で投資信託を購入したい人は確かめる必要があります。

積立の頻度は月1回のみから、毎週や隔週といった設定方法ができる金融機関まで幅広いです。

「投資信託の購入時期を可能な限りばらばらにしたい」といった希望があるなら、月1回以外のつみたて頻度も選択できる金融機関が向いています。

例えば松井証券では月1回以外に毎日または毎週のつみたて頻度も選択可能です。

積立時に設定できる金額も金融機関によっては100円の少額から設定できるので、自分にとって無理なく続けられる金融機関で口座開設しましょう。

銀行と証券会社を比較して希望に合う口座に申し込む

NISA口座は銀行と証券会社でも以下の通り特徴が異なるため、比較して希望に合う口座を選びましょう。

| 金融機関 | 取扱商品数 | 最低投資額 | 株式投資 | 積立の頻度 | 対面相談 |

|---|---|---|---|---|---|

| 銀行 | 少なめ | 1,000円程度~ | × | 原則毎月 | 〇 |

| 証券会社 | 多め | 100円程度~ | 〇 | 柔軟性が高い | × ※対面式の証券会社は可能 |

銀行は取り扱っている投資商品が少ない傾向にあり、幅広い商品から選びたい人には向きません。

最低投資額は1,000円程度からと、まとまった投資をしたい人に適しています。

株式は証券会社のみで取り扱っていて、銀行では取引できません。

積立の頻度は原則毎月で、月に1回定期的に投資するスタイルで資産形成したいときに利用できます。

銀行のメリットは対面相談が可能な点です。

分からない点は納得いくまで教えて欲しい、対面で話を聞いた方が分かりやすいといった人は、銀行でNISA口座を開設しましょう。

証券会社は取り扱っている投資商品が多めで、希望通りの投資商品を買い付けたいときにぴったり。

最低投資額が100円からの証券会社もあり、無理のない投資をしたい人の希望も叶えられます。

積立の頻度も毎週や隔週に対応できるケースがあり、より柔軟性の高い投資が可能です。

ネット証券は対面相談ができなくても、チャットや電話による相談体制を整えています。

自由度の高い投資をしたい人は、証券会社でNSIA口座を開設しましょう。

NISAを始めたい人におすすめの証券会社5選

NISAをどこで始めるか迷っている人におすすめの証券会社は以下の5社です。

| 証券会社 | 手数料 | 投資信託の本数 | 株式投資 | 最小取引単位 | クレカ積立 | |||

|---|---|---|---|---|---|---|---|---|

| 口座管理手数料 | 取引手数料 | つみたて投資枠対応 | 成長投資枠対応 | 対象のクレジットカード | ポイント還元率 | |||

| SBI証券 | 無料 | 無料 | 271本 | 1,351本 | 〇 | 100円~ |

|

カードにより0.25%~4.00% |

| 楽天証券 | 無料 | 無料 | 200本超 | 1,100本超 | 〇 | 100円~ | 楽天カード | 0.5%~2.0% |

| 松井証券 | 無料 | 無料 | 277本 | 1,237本 | 〇 | 100円~ | JCBカード | 0.5%~1.0% |

| マネックス証券 | 無料 | 無料 ※全額キャッシュバック による実質無料も含む |

273本 | 1,299本 | 〇 | 100円~ |

|

1.0%~3.1% |

| 三菱UFJeスマート証券 | 無料 | 無料 | NISA対象銘柄も含め投資信託約1,900本 | 〇 | 100円~ | au PAY カード | 0.5%~1.0% | |

※2025年12月現在

上記5社はいずれもネットで取引でき、来店する時間のない人でも手軽にNISA口座を開設できます。

投資できる商品数も豊富な傾向にあり、幅広い商品を見比べて投資したい人にもぴったりです。

クレカ積立でポイント還元も受けられるので、普段使っているクレジットカードが対応している証券会社を選ぶとスムーズにポイントが貯められます。

取り扱っている投資商品やクレカ積立のポイント還元率を比較し、利用する証券会社を決めましょう。

SBI証券は手数料無料で取引できる商品の種類が豊富

| 項目 | 詳細 | |

|---|---|---|

| 手数料 | 口座管理手数料 | 無料 |

| 取引手数料 | 無料 | |

| 投資信託の本数 | つみたて投資枠対応 | 271本 |

| 成長投資枠対応 | 1,351本 | |

| 株式投資 | 〇 | |

| 最小取引単位 | 100円~ | |

| クレカ積立 | 対象のクレジットカード |

|

| ポイント還元率 | カードにより0.25%~4.00% | |

※2025年12月現在

SBI証券では「ゼロ革命」のサービスを行っていて、手数料無料で取引できる商品の種類が豊富です。

ゼロ革命の適用を受けられる条件は以下の通りで、NISA枠での米国株式や海外ETFの取引で手数料がかかりません。

- インターネットコースでインターネット取引をする

- 各種取引報告書や交付書面を電子交付にする

EFTは上場投資信託で、海外の投資信託への投資も手数料無料でできます。

インターネットコースは仲介業者を介さず自分で取引する方式を言い、書類の電子交付を希望するのみと達成条件も厳しくありません。

手軽な手続きで手数料を節約しつつ投資したい人に向いています。

SBI証券は投資商品も豊富で、つみたて投資枠対応の投資信託だけでも271本と豊富です。

「投資商品をしっかり比較して選びたい」「性格の違う投資商品に広く投資したい」といった人に最適。

投資信託は原則すべてノーロードで、購入時の手数料がかかりません。

投資信託を購入する際には「購入時手数料」(申し込み手数料)と呼ばれる手数料が徴収されるが、「購入時手数料」がかからないことをノーロード、また、購入時手数料のかからない投資信託をノーロードファンドと呼ぶ。

引用元:用語集│投資信託協会

投資信託の手数料負担を軽減したい人も安心感があります。

クレカ積立でポイント付与の対象となるクレジットカードの種類も多く、普段利用し慣れているカードを投資に使いたい人にも向いています。

例えばJCBカードやアプラスカードがクレカ積立に対応可能です。

中でもポイント還元率が高いのは三井住友カードで、三井住友カード Visa Infiniteを保有している人は4.0%と高い還元率を叶えられます。

手数料無料で投資商品を取引したい人や、クレカ積立に今持っているカードを使いたい人は、SBI証券でNSIA口座を開設しましょう。

楽天証券は楽天関連サービスの利用頻度が高い人向け

| 項目 | 詳細 | |

|---|---|---|

| 手数料 | 口座管理手数料 | 無料 |

| 取引手数料 | 無料 | |

| 投資信託の本数 | つみたて投資枠対応 | 200本超 |

| 成長投資枠対応 | 1,100本超 | |

| 株式投資 | 〇 | |

| 最小取引単位 | 100円~ | |

| クレカ積立 | 対象のクレジットカード | 楽天カード |

| ポイント還元率 | 0.5%~2.0% | |

※2025年12月現在

楽天証券でNISA口座を開設すると楽天ポイントが活用できるため、楽天関連サービスの利用頻度が高い人に向いています。

クレカ積立には楽天カードが利用でき、カードの種類や取引の内容によって0.5%~2.0%のポイントを付与。

クレカ積立の上限額は10万円までですが、楽天証券では楽天キャッシュ決済でも5万円を上限として0.5%のポイント付与が受けられます。

合計15万円までポイントがもらえるので、還元率が0.5%としても1か月で750ポイントとまとまったポイントが受け取れる計算です。

対象ファンドを保有すると残高に応じて毎月ポイントが貯まるサービスも導入しており、NISAの取引をしているだけでポイントを効率的に貯められる可能性があります。

貯まったポイントは1ポイント1円分として楽天証券で投資商品の購入に利用可能です。

普段貯めているポイントを活用し、現金の節約をしながら投資したい人にも最適。

楽天証券のNISAでは一括投資も積立投資も手数料が無料で、手数料の不安なく取引したい人も口座を活用しやすいです。

最低購入金額は100円からで、「投資で失敗するのが不安」といった人は少額からポイントを活用して始められます。

楽天関連サービスの利用頻度が高く、ポイントを有効活用したい人は楽天証券を選びましょう。

松井証券はつみたてNISAの銘柄も豊富に扱っている

| 項目 | 詳細 | |

|---|---|---|

| 手数料 | 口座管理手数料 | 無料 |

| 取引手数料 | 無料 | |

| 投資信託の本数 | つみたて投資枠対応 | 277本 |

| 成長投資枠対応 | 1,237本 | |

| 株式投資 | 〇 | |

| 最小取引単位 | 100円~ | |

| クレカ積立 | 対象のクレジットカード | JCBカード |

| ポイント還元率 | 0.5%~1.0% | |

※2025年12月現在

松井証券はつみたてNISAの銘柄も豊富に取り扱っている、比較しながら投資する商品を決めたい人に合う証券会社です。

つみたて投資枠に対応した投資信託は277本あり、ネット証券や銀行での取り扱いが少ない銘柄にも投資できます。

クレカ積立はJCBカードに対応していて、カードの種類によって0.5%~1.0%のポイントを獲得可能です。

クレカ積立で貯まったOki Dokiポイントは、松井証券ポイントへ交換して投資にも活用できます。

つみたての頻度も以下の3種類から選択でき、「つみたて頻度を多くしてリスクの分散に役立てたい」「分かりやすく月1回がいい」とどちらの希望も叶えやすいです。

- 毎日

- 毎週

- 毎月

成長投資枠で買い付けできる投資信託の種類も豊富なので、幅広い商品から投資先を選びたい人は松井証券にNISA口座を開設しましょう。

松井証券には以下のサービスもあり、NISA初心者でも無理なく始められます。

- 投信提案ロボ

- 電話サポート

投信提案ロボは、簡単な質問に答えると自分に適した投資商品の紹介が受けられるロボアドバイザーです。

知識のない初心者や時間の取れない忙しい人が、数多くの投資商品から自分に合う商品を選ぶのは難しい可能性も。

投信提案ロボは数分あれば評価の高い投資信託を提案してくれるので、手軽な作業で自分向けの投資商品を知りたい人にぴったりです。

電話サポートは投資の勉強をしつつNISAを運用したい人に向いたサービスで、口座開設やNISAに関するサポートが受けられます。

投資全般が不安な初心者も松井証券を選びましょう。

マネックス証券は少額からNISAを始められる

| 項目 | 詳細 | |

|---|---|---|

| 手数料 | 口座管理手数料 | 無料 |

| 取引手数料 | 無料 ※全額キャッシュバックによる実質無料も含む |

|

| 投資信託の本数 | つみたて投資枠対応 | 273本 |

| 成長投資枠対応 | 1,299本 | |

| 株式投資 | 〇 | |

| 最小取引単位 | 100円~ | |

| クレカ積立 | 対象のクレジットカード |

|

| ポイント還元率 | 1.0%~3.1% | |

※2025年12月現在

マネックス証券は少額からNISAを始められる証券会社で、投資はしたくても損失が不安な人に利用しやすいです。

100円以上1円単位で購入額を決められる投資信託の取り扱いも多く、1,801件が100円からの積立に対応しています。

マネックス証券では、通常100株単位でしか取り扱えない株式を1株単位で購入できる「ワン株」のサービスも提供。

1株が500円としても、100株単位で購入するには5万円の資金が必要です。

銘柄によっては1株100万円以上するため、気軽に購入するのが難しいケースもあります。

ワン株なら51株単位で株式を保有できるので、「投資の勉強のため少額から購入したい」「高額の株式を無理なく保有したい」といった人に最適です。

ワン株でも銘柄によっては株主優待が受けられ、優待目的で保有したい株がある人の希望が叶えられる可能性も。

株主優待は、株式を発行している企業が株主に対して自社製品や自社サービスを提供する仕組みです。

株主優待とは、株式会社が、一定数以上の株式を保有している株主に対して、物品やサービスなどを提供するものであり、企業が任意で導入するものである。

株式の売買で得られる利益とは別に、商品やサービスの提供を受けられます。

ただし株主優待を目的でワン株を購入するなら、1株の保有でも特典の対象になるか確認しなければいけません。

少額の投資をしたい人や無理のない予算で株式を購入したい人は、マネックス証券を利用しましょう。

三菱UFJeスマート証券は不正ログイン対策にも配慮

| 項目 | 詳細 | |

|---|---|---|

| 手数料 | 口座管理手数料 | 無料 |

| 取引手数料 | 無料 | |

| 投資信託の本数 | つみたて投資枠対応 | NISA対象銘柄も含め投資信託約1,900本 |

| 成長投資枠対応 | ||

| 株式投資 | 〇 | |

| 最小取引単位 | 100円~ | |

| クレカ積立 | 対象のクレジットカード | au PAY カード |

| ポイント還元率 | 0.5%~1.0% | |

※2025年12月現在

三菱UFJeスマート証券は、ネットで取引するネット証券ならではの不安に配慮して、不正ログイン対策にも力を入れています。

不正ログイン対策の例は以下の通りです。

| 不正ログイン対策の例 | 詳細 |

|---|---|

| 認証メールアドレスの導入 | ログインや出金操作時の本人確認に利用する |

| ワンタイム認証コードの送信 | 二段階認証を行う |

| モニタリングの実施 | 不正ログインがないか利用しているデバイスやアクセス元を参照してモニタリングする |

| ログイン通知サービス | ログインしたら通知が来る |

| 自動ログアウト | ログアウト忘れを防ぐために180分操作がないと自動でログアウトする |

ログイン時には認証メールアドレスやワンタイム認証コードを活用して、本人以外からのログインが難しくなるよう対策しています。

利用しているデバイスやアクセス元を参考に、不正ログインがないかモニタリングも実施。

ログインしたら通知が来るサービスもあるため、自分以外の人がログインしたときに気付きやすいです。

操作を忘れていると疑われるときは自動でログアウトする機能もあり、人に操作されるリスクも軽減できます。

ネット証券のセキュリティが不安な人は三菱UFJeスマート証券に申し込みましょう。

三菱UFJeスマート証券では、投資信託を保有しているだけで以下のポイント付与が受けられる「資産形成プログラム」のサービスも提供しています。

| 月間平均保有残高 | 100万円未満 | 100万円以上3,000万円未満 | 3,000万円以上 |

|---|---|---|---|

| 通常銘柄 | 0.05% | 0.12% | 0.24% |

| 指定銘柄 | 0.005% | ||

銘柄と保有額に応じて付与されるポイントの割合が決まり、貯まるポイントの種類はPontaポイントです。

付与されるポイント数に上限はなく、保有残高が多い人ほど還元されるポイントも多くなる仕組み。

高額の投資を予定している人は、三菱UFJeスマート証券でまとまったポイントの還元を受けましょう。

NISAを始めるメリットと知っておきたい注意点

NISAのメリットと注意点は以下の通りです。

| 分類 | 詳細 |

|---|---|

| メリット |

|

| 注意点 |

|

NISAは少額投資非課税制度の愛称で、税金を気にせず少額から投資したい人に向いています。

投資信託も対象商品で、つみたて投資枠も設けられていて、長期投資にぴったり。

NISAでは運用できる金額に上限を設けていますが、保有している商品を売却すれば枠の再利用も可能です。

NISAは投資なので、投資した金額よりも受け取れる金額が少なくなる、元本割れが起こるリスクもあります。

他の投資商品で損益が出たときも、NISAの枠では損失分を差し引く損益通算ができません。

NISAの特徴を知ってから投資を始めるか判断しましょう。

運用益が非課税で長期投資できる点がメリット

NISAの運用によって得た利益は非課税で、税金を気にせず投資できます。

通常投資によって得た利益には20%程度の税金がかかり、思ったほど資産を増やせない可能性も。

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

一方で、NISA口座で投資した金融商品から得られる利益は非課税になります。

引用元:NISAを知る│金融庁

投資によって50万円の利益が出たとしても、税金がかかれば実際に受け取れるのは40万円程度です。

NISAなら全額利益として受け取れるので、より効率的に資産形成したい人に向いています。

NIASのつみたて投資枠は、定期的に投資商品を買い付ける形式で、投資信託のみが対象。

成長投資枠でも投資信託を購入でき、継続的にこつこつと将来への資産作りがしやすいです。

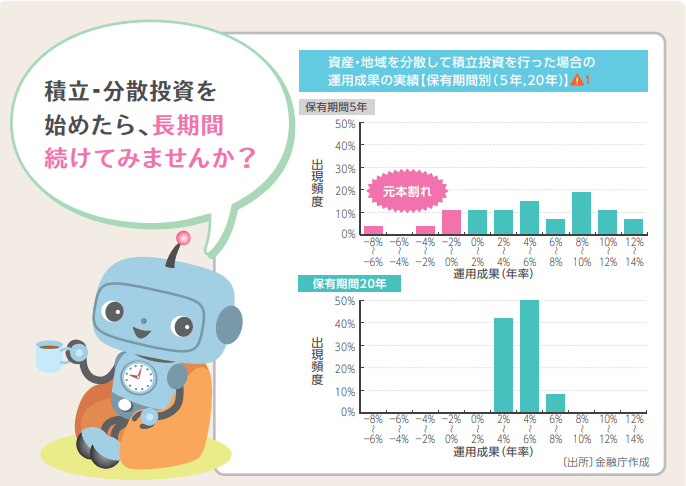

投資は長期的に続けるほど損失リスクを抑えられるので、投資をしたくても損失が不安な人でも無理なく続けられます。

金融庁によると、保有期間5年の積立投資では損失が出ているケースもありますが、保有期間が20年だと損失が出る可能性はかなり低いです。

NISAの制度は安定した投資をするためにも役立ちます。

NISAでは以下の通り非課税で保有できる上限額が決まっています。

| 枠 | 年間投資額 | 非課税保有限度額 |

|---|---|---|

| つみたて投資枠 | 120万円 | 1,800万円 ※うち成長投資枠は1,200万円まで |

| 成長投資枠 | 240万円 |

例えば投資に回せるお金が300万円あっても、年間の上限額を超えるので一度に全額投資はできません。

とはいえ購入時期が偏るとリスクの分散が難しく、時期を分けて投資した方が損失を抑えられるケースもあります。

保有できる上限額も1,800万円までと決まっていますが、保有している商品を売却すれば枠が空き、翌年から再投資も可能です。

2026年の税制改正では、枠が戻るタイミングを年内に早める提案が行われていて、現行の制度より早めに枠を再活用できる可能性も。

非課税枠を最大限生かしたいときも柔軟な対応ができるので、税金を気にせず投資したい人はNISAを始めましょう。

NISAは元本が保証された投資商品ではない

NISAは投資なので、元本が保証されているわけではありません。

元本は投資した金額を言い、受け取った金額が投資した金額より低い状態が元本割れです。

投資には、様々なリスクや元本割れのおそれもある一方で、長期・積立・分散投資を活用することで、投資に伴うリスクを可能な限り軽減しつつ、安定的な資産形成に取り組むことが可能になること。

引用元:資産形成の基本│金融庁

元本割れのリスクを軽減する手段は以下の通り。

- 長期投資

- 積立投資

- 分散投資

長期投資によってリスクを軽減する前提として、投資商品の購入時期をばらばらにする積立投資と、投資先を分散させる分散投資が必要です。

例えば市場全体で投資商品の価格が高いときに投資すると、市場価格が下がったときに購入した商品すべての価格が下がる可能性も。

購入する時期がばらばらだと、価格が高いときのみに商品を購入するリスクが軽減されます。

分散投資は国内株式と外国株式、債券と投資商品を分散させる方法です。

株価は下がっても債権の価格は上がるといった可能性もあるため、投資先を分けるとリスク軽減に効果的。

つみたて投資枠で投資できる商品は、上記3つのリスク軽減に役立つ手段を満たしていると金融庁に認められた商品に限られます。

リスク軽減に配慮されていても、元本割れのリスクを0にはできず、幅広い商品に投資できる成長投資枠ではリスクが上がる可能性も。

NISAは将来に備えた資産形成なので、無理をせず余剰資金で行いましょう。

NIASは他の投資商品との損益通算ができません。

損益通算とは複数の投資を行っているときに、1つの投資で出た損失を別の投資で得た利益から引いて税金を軽減する方法です。

例えば口座Aで200万円の損失が出たとき、口座Bで300万円の利益が出ていれば、利益を100万円として申告します。

税金はB口座の利益額300万円ではなく、損失を差し引いた100万円に対してのみ発生するため、負担の軽減に効果的です。

NISA口座は他の口座との損益通算が認められておらず、他の口座での損失は補えません。

損益通算を目的として口座を増やす予定なら、NISA口座ではなく税金の発生する口座を開設しましょう。

NISAの基礎知識と口座開設の流れ

NISAを始める上で知っておきたい基礎知識は以下の通りです。

- 1人1口座しか開設できない

- 金融機関の変更ができるのは年1回のみ

- 18歳以上の人が開設できる

NISA口座は1人につき1口座しか開設できないルールで、複数の金融機関の利用はできません。

すでに口座を開設していると、口座開設の審査の際に審査落ちします。

審査に落ちた後の扱いは金融機関によって異なりますが、課税される一般口座として取り扱われる例が多いです。

審査結果連絡前に購入した投資商品は継続利用できても、利益に課税されます。

「よく確認せず非課税だと思って利用していたら税金が発生していた」とのトラブルを避けるためにも、審査結果をきちんと確認しましょう。

NISA口座で金融機関の変更は認められていても、1年に1回しか手続きできません。

1年間は継続利用する必要があるため、口座開設する金融機関は慎重に選びましょう。

NISA口座は18歳以上の人が開設できます。

ただし2026年の税制改革で、つみたて投資枠に限り0歳から投資ができるよう変更される案も。

子どもの将来のためにお金を貯めたい家庭は、税制改正の詳細をチェックしましょう。

NISAを始めるときは公式サイトから申し込める

NISAを始めるときは、利用したい金融機関の公式サイトから申し込みを始めましょう。

SBI証券を例にした口座開設の流れは以下の通りです。

- 公式サイトにアクセス

- 「総合口座と同時にNISA口座開設」を選択

- メールアドレスを登録

- メールで届いた認証コードを入力

- 規約を確認して必要事項を入力

- 本人確認書類の提出

- 審査

- 初期設定

SBI証券で口座開設したいときは公式サイトにアクセスし、「総合口座と同時にNISA口座開設」を選択しましょう。

証券会社の総合口座は金融商品の運用や資金管理をまとめて行う口座で、NISA口座と合わせて保有しておかなければいけません。

すでに総合口座を開設している金融機関でNISAを始めるなら、NISA口座の追加申し込みのみで済みます。

メールアドレスを登録すると認証コードが届くので、入力して申し込みを進めましょう。

規約を確認して必要事項を入力したら、本人確認書類の提出を求められます。

本人確認を終わらせたら審査が行われ、NISA口座を別の金融機関でも開設していないか確認される流れです。

入力ミスや本人確認書類に不備があると審査に通らないケースもあるため、正確な情報で申し込まなければいけません。

審査終了後に口座が開設され、画面に従って初期設定を行えば利用可能になります。

多くの金融機関で大まかな流れは同じなので、公式サイトにアクセスし、案内に従って手続きしましょう。

口座開設の際は本人確認書類や個人番号が必要

NISA口座開設の際に必要なものは以下の通りです。

- 本人確認書類

- 個人番号

マイナンバーカードがあれば本人確認書類と個人番号の確認を兼ねられ、スマホで撮影するだけで本人確認が完了します。

マイナンバー通知カードと運転免許証の組み合わせでも、撮影による本人確認が可能です。

過去に撮影した画像を使用して本人確認をするときは、マイナンバーカードに加えて以下いずれかの本人確認書類を求められます。

- 運転免許証

- 運転経歴証明書

- パスポート

- 住民票の写し

- 健康保険資格確認書

- 印鑑証明書

NISAで取引を行うにはマイナンバーの申告が必要で、マイナンバーカードかマイナンバー通知カードのどちらかが必要です。

手元に用意した上でNISA口座の開設を申し込みましょう。